Com 99% das empresas do Brasil sendo consideradas de pequeno porte, o pequeno empreendedor pode ser considerado o coração da economia brasileira. Dados da SEBRAE mostram que mais de 86 milhões de brasileiros são beneficiados direta ou indiretamente por pequenas empresas e, em março deste ano, 88,9% de todas as vagas do mercado de trabalho foram criadas por elas. Ainda assim, o pequeno empreendedor sofre com falta de apoio para manter seu negócio vivo no longo prazo. Apostar em educação financeira, apesar de não ser uma bala de prata em cenários econômicos difíceis, é um esforço que compensa.

Educação financeira para o pequeno empreendedor: por que importa?

Ao mesmo tempo em que empresas de pequeno porte representam boa parte da economia brasileira, existem diversos obstáculos no país não só para abri-las e expandi-las, mas para mantê-las vivas ao longo do tempo. Problemas de teor econômico são os primeiros a chamar atenção.

O pequeno empreendedor é fortemente afetado por períodos de alta de inflação e juros como o atual e possui maior dificuldade em acessar produtos financeiros necessários para manter e expandir o negócio, notadamente crédito: enfrentam as maiores taxas de juros do mercado devido ao perfil da demanda e dificuldade em oferecer garantias. Em 2020, apenas 26% das empresas de pequeno porte reportaram ao SEBRAE considerar que eram bem atendidas pelo sistema bancário.

Outro obstáculo menos comentado, no entanto, é a falta de capacitação financeira para gerir e expandir o negócio. Pesquisa também da SEBRAE sobre a sobrevivência das pequenas empresas brasileiras feita em 2021 encontrou que, além do ambiente econômico, a falta de preparo pessoal do empreendedor e planejamento e gestão deficientes do negócio foram fatores preponderantes para fechamento de negócios em menos de 5 anos.

Tais questões podem ser resolvidas com educação financeira direcionada especificamente a esse público, e os próprios empreendedores destacam a questão. Na mesma pesquisa, foram identificados fatores que teriam contribuído para a continuidade de negócios que fecharam, com questões relacionadas à capacitação financeira do empreendedor recebendo destaque, como gestão e planejamento financeiro mais eficazes. A CEPAL chegou a apontar que uma possível razão para as empresas brasileiras abrirem voluntariamente mão de buscar crédito é a falta de educação financeira para identificar que precisam do dinheiro ou que o produto de crédito é o que resolveria seus problemas.

Falta clareza sobre como intervir para melhorar a educação financeira do pequeno empreendedor

A percepção de que a oferta de educação financeira focada em pequenos empreendedores pode resultar na maior sobrevivência dos negócios e, consequentemente, até nos resultados econômicos do país não é profundamente investigada na literatura, mas é corroborada pelas evidências existentes. A título de exemplo, uma avaliação da atuação do sistema S feita em 2018 encontrou que receber assistência aumentava a probabilidade de formalização dos negócios e de demanda por crédito.

A nível internacional, a OCDE apontou que a educação financeira pode resultar em comportamentos financeiros como poupança e melhor escolha de investimentos. No Canadá, projetos de capacitação financeira na Canadian Youth Business Foundation aumentaram a probabilidade de empréstimos serem pagos corretamente e reduziram os índices de fracasso do negócio. No Quênia, programas de capacidade financeira focados especificamente em MPEs geraram aumento das receitas, melhorando gestão de crédito e impactaram positivamente o portfólio de empréstimos.

Ainda assim, o tema pode ser considerado pouco explorado, já que há escassez de avaliações sobre a eficácia desse tipo de ação, havendo estudos encontrando que a forma como as intervenções são feitas estão influenciando pouco o comportamento financeiro dos indivíduos e devem ser reavaliadas. Assim, mesmo que haja um reconhecimento da importância de ter medidas nessa direção e algumas já estejam em andamento em diversos países, há pouca clareza do que funciona.

De qualquer forma, considerando que a educação financeira é relevante para a sobrevivência de pequenas empresas e que estas são o coração da economia brasileira, o tema precisa ser mais estudado para melhor compreensão dos fenômenos, tanto no âmbito acadêmico como no da política pública.

O que está sendo feito a nível global em termos de educação financeira do pequeno empreendedor?

Apesar da necessidade de mais estudos, já existem algumas experiências que chamam atenção do que pode ser feito. Na América Latina, um estudo da CEPAL sobre o tema de 2018 destacou duas experiências: uma na Colômbia e outra no Equador. O motivo do destaque foi o fato de ambas terem atribuído essa responsabilidade aos bancos públicos de desenvolvimento, que passaram a focar na inserção produtiva de pequenas empresas.

Em ambos os casos, os bancos públicos de desenvolvimento passaram a oferecer serviços ao pequeno empreendedor como:

- Apoio à estruturação de planos de negócios buscando melhorar as chances de acesso a crédito;

- Educação financeira e jurídica cobrindo tópicos como a importância e formas de poupar, quais são e como usar produtos e serviços do sistema financeiro, desenvolvimento de capacidades empresariais, marketing, relações públicas e atendimento ao cliente, inovação e empreendedorismo

Olhando para a Europa e OCDE como todo, o esforço se concentrou na construção de matrizes de habilidade específicas para o pequeno empreendedor de modo a identificar que tipo de intervenção devem desenhar para atingir os objetivos desejados. A matriz, portanto, é uma ferramenta para o desenho das intervenções mais do que a implementação de uma política em si. Apesar da falta de avaliação desse tipo de medida, a Comissão Europeia, por exemplo, construiu sua matriz a partir de uma metodologia de inventário de boas práticas.

O resultado da matriz de habilidades que deve orientar a construção de políticas públicas na União Europeia inclui tópicos como: capacidade de desenhar um orçamento, de encontrar fontes diversas de financiamento (inclusive comparar diferentes ofertas de diferentes provedores), de definir estratégias para mobilizar recursos, e de gerir o orçamento de modo a construir planos de longo prazo financeiramente sustentáveis. Segundo os documentos da discussão, as políticas deveriam permitir uma conquista gradual de cada um desses pontos, que afirmam ir do básico ao avançado.

Seja atribuindo a um órgão com contato direto com pequenos empreendedores e responsável pelo estímulo ao desenvolvimento produtivo do país a competência de criar intervenções de capacitação financeira para esse público, seja focando na construção de uma ferramenta que oriente a construção de intervenções de política tanto públicas como privadas, pesquisas rápidas permitem a identificação de esforços na área. O que falta é escala e avaliação das iniciativas.

Possíveis caminhos para o Brasil

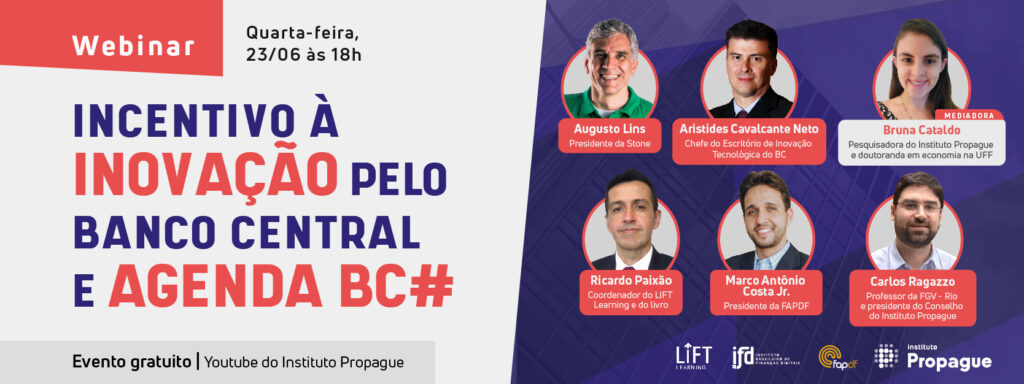

O Brasil possui uma estratégia de educação financeira e o Banco Central atua na área de cidadania financeira, mas o foco das discussões no país são as crianças e jovens em idade escolar, de modo que é importante incluir novos grupos na discussão, os pequenos empreendedores em especial.

Hoje, o papel mais próximo de capacitação desse público é exercido pelo Sistema S, com destaque para o SEBRAE. São disponibilizados conteúdos, cursos e materiais em modalidade presencial e à distância para ajudar no estabelecimento e desenvolvimento dos negócios. Ainda assim, há pouca clareza sobre a estruturação das medidas, que possuem um objetivo claro em intervenções que possam ser avaliadas a ponto de podermos identificar resultados positivos que possam ser replicados em maior escala. Quaisquer caminho que se deseje seguir, no entanto, é sabido que o esforço precisa ser feito.

Em especial, o esforço de identificar:

- Quais são as necessidades desse público?

- Qual a melhor forma de atendê-las?

- Por qual meio?

As respostas para essas perguntas dependem de um maior destaque para o pequeno empreendedor como público central para políticas de educação financeira por parte de acadêmicos e policymakers, notavelmente no que tange a avaliação de intervenções realizadas tanto a nível internacional como no Brasil.

Bruna Cataldo é pesquisadora do Instituto Propague e doutoranda em economia pela UFF.

Veja mais:

Cidadania financeira: o que significa e qual a sua importância para o país

Tecnologia como ferramenta transformadora da educação com Camila Achutti